Economia do Bem-Estar e Eficiência Econômica: Conceitos de Eficiência Produtiva, Alocativa e Distributiva

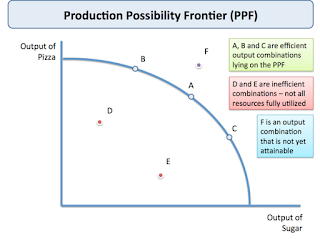

Economia do Bem-Estar e Eficiência Econômica: Conceitos de Eficiência Produtiva, Alocativa e Distributiva Economia do bem-estar ( welfare economy) É uma área de estudo da microeconomia que estuda a eficiência econômica e o bem-estar dos indivíduos. O pressuposto básico da teoria é que ninguém melhor que os próprios indivíduos para avaliar o seu bem-estar. O conceito de bem-estar social reflete a soma do bem-estar de cada indivíduo, apesar do bem-estar poder ser medido em unidades monetárias, devido a limitações e dificuldades, normalmente é medido em termos de ordenamento das preferências (teoria da utilidade ordinal). Eficiência Econômica A eficiência econômica ocorre quando todos os recursos estão alocados maximizando a utilidade dos indivíduos, nesta situação não existe como melhorar sem piorar alguma coisa. O termo eficiência econômica, dependendo do contexto, pode ser utilizado para dois conceitos relacionados, porém que não são equivalentes: eficiência produtiva e efic